El ecosistema Fintech de Perú está en pleno auge y consolidación, según el informe Finnovista Fintech Radar Perú 2024, elaborado en colaboración con Mastercard y Galileo. Este análisis destaca cómo el mercado peruano se posiciona como un hub para la innovación financiera en Sudamérica, gracias a su crecimiento sostenido, inclusión financiera y un aumento en la sostenibilidad de sus startups.

Un ecosistema en crecimiento

Actualmente, el ecosistema cuenta con 346 startups activas, de las cuales 193 son locales y 153 extranjeras. Esto representa un mercado diverso y en constante evolución. Un dato clave es la reducción de la tasa de salida de startups, que pasó del 17% entre 2020 y 2023 al 12% en 2024, lo que refleja un entorno más favorable para la sostenibilidad y adaptabilidad de las empresas.

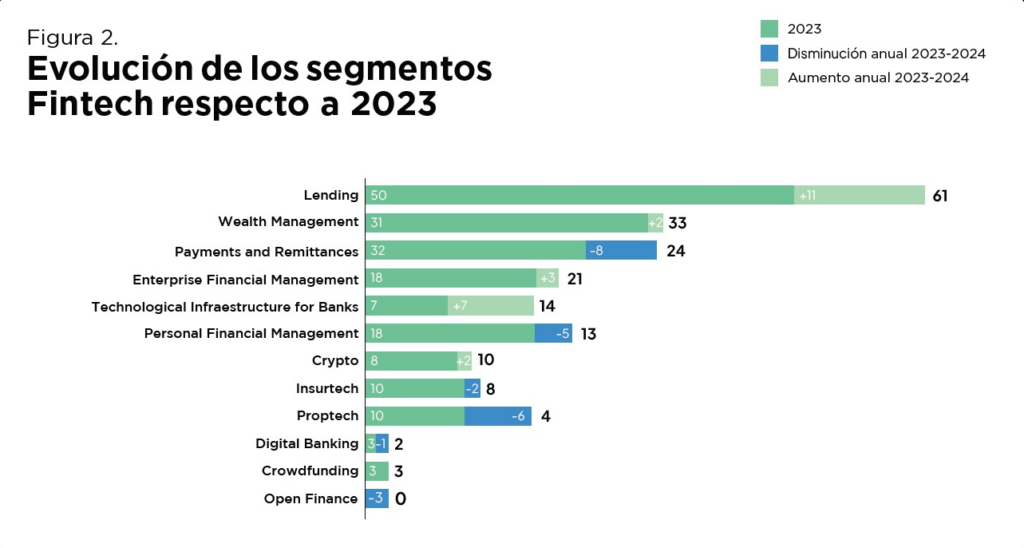

Segmentos destacados

El ecosistema Fintech peruano abarca una amplia variedad de segmentos, entre los que destacan:

- Lending (préstamos): 61 startups locales, con un crecimiento interanual del 22%.

- Pagos y remesas: Segmento con un fuerte dinamismo y crecimiento sostenido.

- Infraestructura tecnológica: Soluciones para modernizar bancos y entidades financieras tradicionales.

- Gestoría financiera: Diseñada para facilitar el acceso a servicios financieros a poblaciones no bancarizadas.

Más del 50% de las soluciones Fintech en Perú están dirigidas a poblaciones rurales y no bancarizadas, consolidando al país como un referente en inclusión financiera.

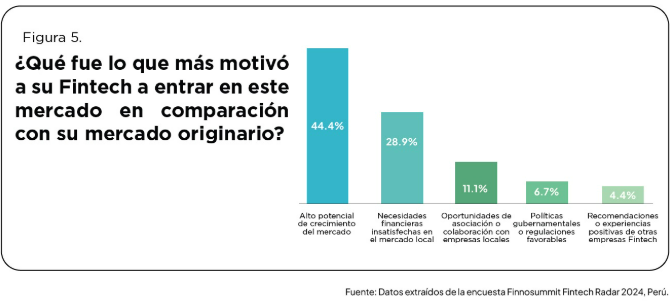

Atractivo para startups extranjeras

Las startups extranjeras representan el 44% del ecosistema Fintech peruano, una cifra que evidencia el atractivo del país para emprendimientos internacionales. Estas empresas traen consigo tecnologías innovadoras y nuevos modelos de negocio, aunque también generan mayor competencia para los actores locales.

Desafíos a superar

A pesar de su crecimiento, el ecosistema enfrenta retos importantes:

- Acceso al financiamiento: Es el principal obstáculo para startups locales, muchas de las cuales dependen de rondas de inversión iniciales.

- Adquisición de clientes: Identificada como una prioridad para más del 50% de las startups, esta es clave para su escalabilidad.

Resultados destacados

- Crecimiento en el segmento Lending: Este segmento creció un 22% en startups locales, atendiendo principalmente a poblaciones subatendidas.

- Colaboración e innovación: La presencia de startups extranjeras fomenta la interoperabilidad y la colaboración con bancos locales.

- Productos financieros en alza: Crecimiento en la adopción de billeteras digitales (45%), tarjetas de crédito (44%) y créditos hipotecarios (5%).

Proyecciones y oportunidades

El informe destaca que el ecosistema Fintech peruano seguirá creciendo, con proyecciones de aumento sostenido en ingresos gracias a la consolidación de actores establecidos y la entrada de nuevos jugadores. Iniciativas como el Gremio de Pagos y el impulso hacia la interoperabilidad son pilares para esta evolución.

En un contexto donde la inclusión financiera y la innovación tecnológica son prioritarias, las startups peruanas tienen una oportunidad única para liderar la transformación del sistema financiero, posicionándose como agentes de cambio social y económico.